「ブラックでも家は買えるのか?」——答えは「ゼロではない。けど“順番”が大事」。これは私自身の体験談です。

私の状況(当時のリアル)

- 消費者金融での借入&クレジットカードのキャッシングが重なり、多重債務に。

- 返済はほとんど止まり、約5年間で引っ越し(住所変更)を3回。

- その後、信用情報を確認でもちろんブラック、時効援用を実施。

- 半年〜1年ほど経過してから信用情報の最終チェックを行い、ネガ情報が消えていることを確認。

- その時点で定職(継続雇用)に就いていたことで、クレジットカードを再発行。

- 段階的に与信を戻し、最終的にマイホームを購入。

体験から学んだ「誤解しやすいポイント」

① 「催促状が来るたびに時効が延びる?」→いいえ

催告は最長6ヶ月だけ停止。何度も送られても無限延長ではありません。

② 「支払督促の2週間」

支払督促は受領後2週間が重要。確定すると更新(リセット)につながる流れです。

③ 「承認=更新」になる行為

一部入金や「払います」という意思表示は承認=更新(リセット)に当たることがあるので要注意。

時効援用後:信用情報の変化と確認

- 私の場合は半年〜1年ほどでネガ情報が消えたのを確認(あくまで体験談であり個人差あり)。

- 確認は信用情報機関の開示(オンライン申込や郵送)で行うのが確実。

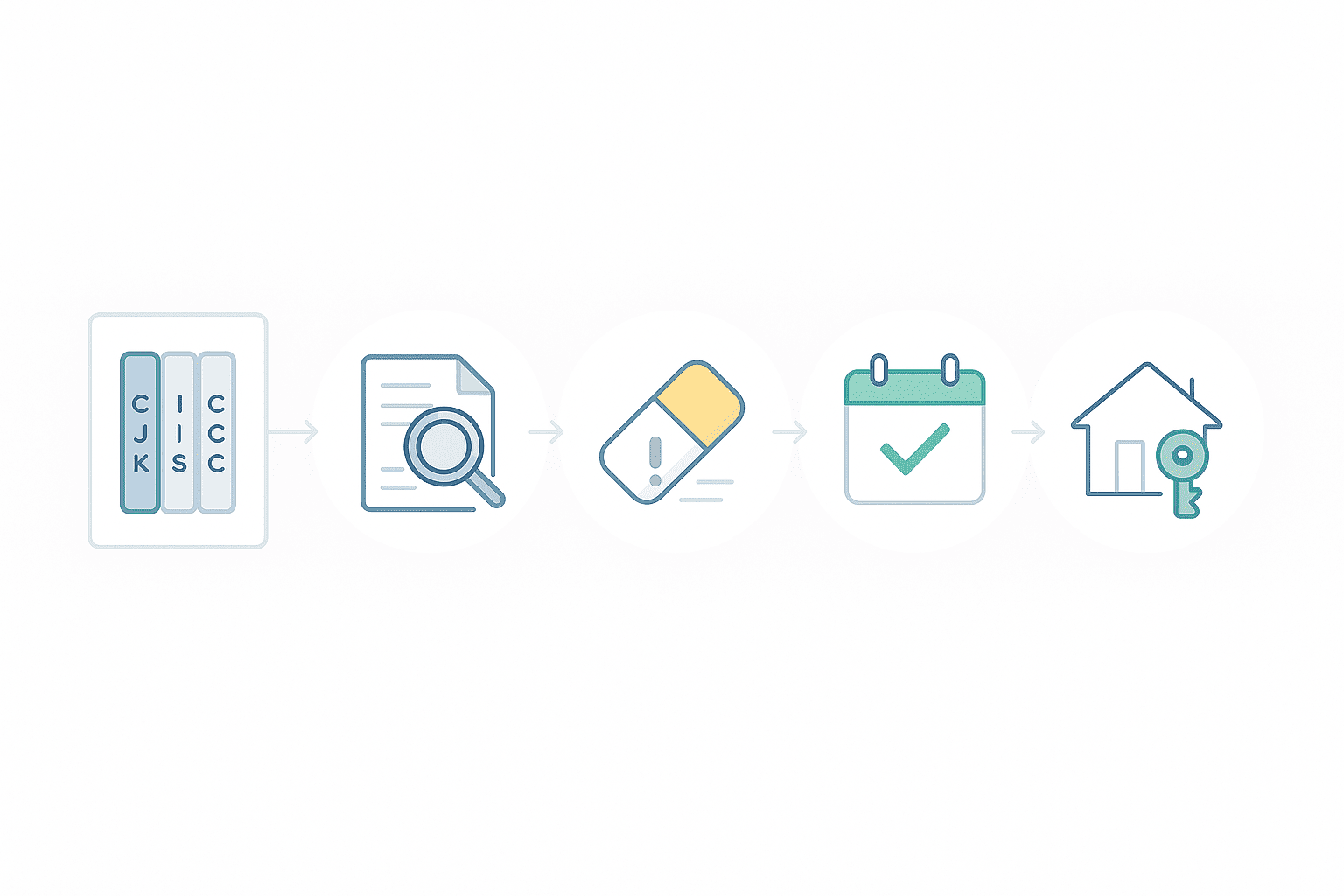

再スタートの現実的な順番

- 安定収入(定職)を確保:継続雇用の実績が与信の基礎。

- クレカや携帯割賦などの小さな与信から信用を積み直す。

- 家計の見直し&返済比率を整え、住宅購入の準備へ。

「ブラックでも家は買える?」に対しては、“時間”と“順番”で現実解が見えてきます。

Q&A(よくある質問)

Q. 「中断」という言葉はもう使わない? A. 現在は完成猶予と更新で説明するのが正確。記事ではこの用語に統一しています。 Q. 受け取り拒否や転居で逃げ切れる? A. 体験談はあくまで過去の経過にすぎず、個別の結果は異なります。法的・実務リスクもあるため、専門家へ相談を。

まとめ

私のケースでは、時効援用→(半年〜1年で)信用情報の回復→定職→クレカ再発行→マイホーム購入という順番で前に進めました。大切なのは、誤解しやすいポイントを避けつつ、必要に応じて専門家と相談しながら進めることです。

※本記事は個人の体験と一般情報の共有です。個別の事情により結論は異なります。判断や手続きは専門家へご相談ください。